Във фоайето на Европейската централна банка в квартал Остенде във Франкфурт е постлан дълъг син килим. Лъчите на залязващото слънце се отразяват в стъклените фасади на модерната кула на централата на ЕЦБ, докато председателят Кристин Лагард приема многобройните си гости и ги придружава по синия килим: нейните предшественици Марио Драги и Жан-Клод Трише са тук; поканата са приели германският канцлер Олаф Шолц, ръководителят на Европейската комисия Урсула фон дер Лайен, както и президентът на Бундесбанк Йоахим Нагел.

Ръководителят на ЕЦБ покани гостите си да отпразнуват 25-ия рожден ден на институцията. Поводът беше тържествен, а жена от Украйна изпя европейския химн. Лагард разряза квадратна бяла торта с манго заедно с Драги и Трише. Произнасят се и официални речи.

Лагард цитира Хелмут Кол, подчертава мирната мисия на общата валута, преразказва заслужената история на интеграцията на „необратимото евро", но също така назовава многото големи кризи от раждането му през 1999 г.: интернет балона, финансовата криза и дълговата криза, пандемията - и, разбира се, войната в Украйна.

И канцлерът намери добри думи: Европейската централна банка и еврото са създали добра традиция, а общата валута е „убежище за стабилност". Това отговаря на кредото на това събитие вечерта на 24 май: „Стабилността е нашата страст".

Но точно тук започват проблемите. Защото, след като през 2021 г. инфлацията се завърна с бум и трясък след десетилетие и половина отсъствие, съществуват основателни съмнения относно способността на ЕЦБ да върне инфлацията към целта си от два процента. Дали тя може да го направи без големи съпътстващи щети - без да предизвика дълбока рецесия, пореден банков трус или криза на доверието на финансовите пазари.

Ситуацията с инфлацията е критична - не само в Европа, но и в много западни индустриални държави, например в САЩ. „Централните банки далеч не са приключили с повишаването на лихвените проценти и когато димът се разсее, в обозримо бъдеще вероятно ще преобладава среда на по-високи дългосрочни лихвени проценти", предупреждава икономистът от Харвард Кенет Рогоф. Според него през следващото десетилетие инфлацията в много от индустриализираните страни по-скоро ще бъде от 3% до 3,5%, казва той пред Handelsblatt.

В интервю за Handelsblatt колегата му Маркус Брунермайер от Princeton University призовава централните банки най-сетне да окажат натиск върху правителствата да „упражняват фискални ограничения". Без дисциплина в държавните разходи борбата с инфлацията трудно може да бъде спечелена.

А вечно скептичният американски икономист Нуриел Рубини дори диагностицира „майката на всички дългови кризи". „Днешният дългов капан се слива с утрешната инфлация. Наричам това голяма стагфлационна дългова криза", казва икономистът, който предсказа както финансовата криза, така и икономическия срив след пандемията.

Всъщност положението на световната икономика е най-трудно от много време насам. Европа и САЩ преживяват икономически спад, Германия вече е в техническа рецесия с две поредни минусови тримесечия, а от Китай идват тревожни сигнали. Войната в Украйна не само застрашава енергийните доставки, особено в Европа, но и ускорява раздробяването на световната икономика на два блока: автократичен, воден от Китай, и демократичен, воден от САЩ.

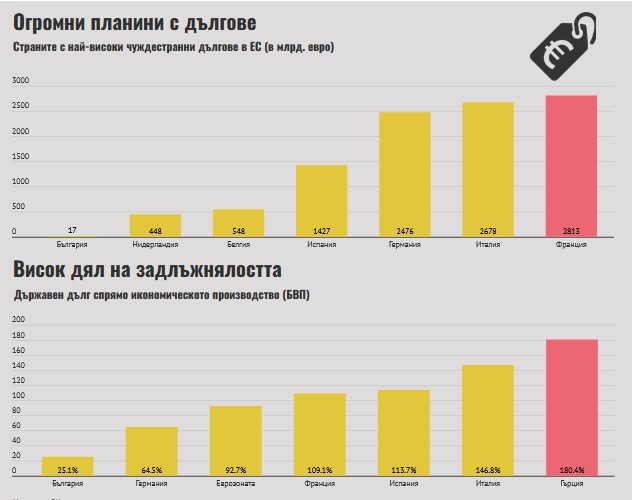

Освен това постоянната политика на спасяване от началото на финансовата криза доведе до застрашително високи нива на държавния дълг. Централните банки също се изхарчиха: Тяхната готовност да предоставят евтини пари достига своя предел, тъй като сега те трябва да се занимават с истинския си мандат: осигуряване на ценова стабилност.

Всичко това означава, че световната икономика навлиза в нова фаза. Високите нива на инфлация, особено в западните индустриални страни, са недвусмислен знак за нова ера, която може да продължи по-дълго, отколкото мнозина се надяват. Някои експерти вече говорят за завръщане към нормалността и разглеждат последните 15-20 години на голяма стагнация, на ниски проценти, като изключение. Във всеки случай би било небрежно да се предположи, че познатият досега икономически режим на исторически ниски лихвени проценти и ниска инфлация ще се завърне.

Ниските лихвени проценти и високият държавен дълг винаги са били пътят на най-малкото съпротивление през последните десетилетия. Докато от началото на хилядолетието номиналният БВП в еврозоната и САЩ се е увеличил съответно с 90% и 118%, държавният дълг в еврозоната е нараснал със 167%, а в САЩ - с цели 276%. В същото време паричното предлагане М3 в Европа - широкодостъпните пари - нарасна с 236%.

Но сега всички плащат сметката за тази постоянна фискална и парична спасителна политика - под формата на по-високи цени. И така, със завръщането на инфлацията свърши ли голямата игра, която централните банки, държавите, а също и финансиращите ги банки, на които не се налага да държат собствен капитал за уж сигурните държавни облигации, удължаваха почти на воля в продължение на почти две десетилетия?

Дали правителствата и централните банки създадоха илюзия за просперитет с обещанията си за пълно покритие, която няма никаква основа в реалната икономика? Погледът към бъдещето разкрива преди всичко едно: нещата не могат да продължават така, а новото начало със сигурност предлага възможности.

Глава I: Новият режим на инфлацията

Ако се разхождате из Германия през пролетта, все по-често ще виждате, освен осветени от слънцето ливади, гори и полета, и високи гигантски витла, които се въртят повече или по-малко спокойно на вятъра. Скоро те ще станат част от пейзажа, както и старите вятърни мелници, които съществуват от векове. Те са най-видимите предвестници на една радикална промяна, в която инфлацията е само един от многото фактори, които ще се променят.

„Декарбонизация", т.е. преминаване към устойчива енергия, е модната дума. Тя назовава само един от петте фактора, които ще определят бъдещия финансов свят, обяснява Гурпрет Джил, стратег по лихвените проценти в Goldman Sachs Asset Management.

Другите четири са: проблемното развитие на населението, дестабилизация поради геополитически рискове, деглобализация и дигитализация. Според нея, с изключение на цифровизацията, всички те могат да спомогнат за предотвратяване на връщането на инфлацията към ниските равнища, които преобладаваха преди избухването на пандемията.

Джил не е сама с тази прогноза; много икономисти изразяват подобно мнение. Така например Изабел Шнабел, германският директор на Европейската централна банка (ЕЦБ), още в първите месеци на настоящата инфлация предупреди, че инвестициите в благоприятни за климата политики могат да имат трайни последици върху равнището на цените.

За да разберем промяната, е важно да разгледаме развитието от началото на хилядолетието и особено след голямата финансова криза от 2008 г. В продължение на години растежът, лихвените проценти и инфлацията бяха предимно много ниски. Централните банки положиха много усилия, за да се опитат да съживят съответните икономики или поне да ги предпазят от пропадане.

Глобализацията и нарастващата онлайн търговия предизвикаха ниски разходи за труд и по-силна ценова конкуренция. Това, което изглеждаше озадачаващо, беше, че въпреки възхода на големите технологични компании в САЩ, като Google, Facebook, Amazon и Apple, измереният напредък в производството беше много слаб. Възможно е статистически проблеми също да са изиграли роля: ако Google и Facebook позволяват на потребителите си да им плащат с данни вместо с пари, това не се проявява в решаващите икономически баланси.

След това дойде Covid, а след това и войната в Украйна. Инфлацията заплашваше да излезе извън контрол, централните банки реагираха, лихвените проценти се повишиха. Въпросът сега е: Дали спокойните години до 2020 г. бяха извънредно положение, или горещата фаза вече е изключение и се връщаме към ерата на бавното движение?

Някои икономисти, най-вече Оливие Бланшар, бивш главен икономист на Международния валутен фонд (МВФ), по-скоро предвиждат връщане към ниските проценти. Той посочва примера на Япония, където застаряването на населението води до голяма склонност към спестяване, а оттам и до ниски лихвени проценти и слаб натиск за повишаване на цените. Но това е по-скоро мнение на малцинството.

Инфлационните очаквания, които могат да се разчетат от пазарните данни, са около 2,6% за следващите години. Повечето икономисти и пазарни стратези не очакват връщане към много ниските стойности. Джил посочва, че междувременно цените в Япония също се повишават и вероятно ще има още по-силен натиск върху заплатите поради нарастващия недостиг на нова работна ръка.

Йорг Кремер, главен икономист в Commerzbank, казва по отношение на еврозоната: „Средно за следващите години очаквам темпове на инфлация доста над обещаните два процента“. Той се позовава на очаквания недостиг на работна ръка, а също така се опасява, че ЕЦБ няма да може да предприеме решителни действия, тъй като не иска да застраши силно задлъжнелите държави от еврозоната.

Фолкер Виланд, професор в университета във Франкфурт, специализиран в областта на паричната политика, също смята, че е възможна трайно по-висока инфлация, „но само ако ЕЦБ не издържи и не повиши лихвените проценти достатъчно, за да овладее инфлацията“.

Има и още предпазливи гласове. „В годините преди пандемията инфлацията в Германия беше средно 1,5% годишно, инвеститорите трябва да са подготвени за удвояване на инфлацията до 2,5-3% през следващите години", казва Вернер Кремер, икономист в Lazard Asset Management. В САЩ инфлацията може да бъде дори малко по-висока.

Мартин Люк, старши стратег на капиталовия пазар в американския фонд мениджър Blackrock, се осмелява да направи подробна прогноза: „Дори ако динамиката на инфлацията в момента отслабва благодарение на базовите ефекти и по-ниските цени на енергията, в средносрочен план тя би трябвало да остане по-висока от целевата за централните банки", твърди той. За период от три до пет години той прогнозира инфлация от 3,0 до 3,5% за САЩ и малко по-нисък диапазон от 2,5 до 3,0% за Европа.

Ето защо е ясно, че дори и след като настоящата криза видимо отшуми, е много вероятно следкризисният свят да изглежда различно от света до 2020 г. Парите ще останат по-скъпи и същевременно по-нестабилни като средство за съхранение на стойност, несигурността ще бъде по-голяма, но икономическата динамика ще бъде по-висока, а с нея може би и производителността, за която ще се появят нови възможности с появата на нови форми на изкуствен интелект и, надяваме се, по-бърза цифровизация. Но какво точно означава това за потребителите, инвеститорите, компаниите и политиците?

Глава II: Засегнати страни

През март 2023 г. милиони американци се взират в екраните на своите компютри и смартфони, четат новини, сравняват лихвени проценти, имат достъп до банковите си сметки, прехвърлят големи суми пари от малки банки към големи като JP Morgan. Съвременната банкова паника не се случва на улицата, никой не чука по стъклените врати на затворените банкови клонове и не дрънка по банкомата, който вече не изплюва хартиени пари.

Няколко клика и парите са преместени. Много кликове и… банката вече е в беда. Милиони кликвания и сривът на финансовата система е неизбежен. Дори министърът на финансите на САЩ Джанет Йелън е изненадана колко бързо и почти незабелязано се е стигнало до настоящата катастрофа.

Това са неспокойни дни. Американската банка Silicon Valley Bank фалира. След това голямата швейцарска банка Credit Suisse отправи зов за помощ към собствената си централна банка. Инвеститорите се опасяваха от ефекта на доминото, който може да доведе до нова финансова криза. В разгара на сътресенията ЕЦБ е първата голяма централна банка в света, която провежда заседание.

Всъщност се смята за предрешено, че на заседанието си тя ще повиши допълнително лихвените проценти с оглед на високата инфлация. Но несигурността на пазарите кара някои централни банкери и икономисти да се съмняват. В деня на вземането на решението Управителният съвет на ЕЦБ отделя повече време от обикновено за своето решение. В крайна сметка той успява да постигне съгласие за увеличение с половин процентен пункт.

Представителите на централната банка следят развитието на пазарите всяка минута и са готови да променят решението си в последния момент, ако е необходимо, както казва по-късно един от участниците. Тяхната калкулация: те искат да дадат сигнал на пазарите, че проблемите не са толкова сериозни.

Сътресенията подчертават рисковете от масовото повишаване на лихвените проценти, което ЕЦБ, подобно на Федералния резерв на САЩ (Фед) и други централни банки, прилага от 2022 г. насам. Преди всичко темпото е спиращо дъха. А последиците могат да се усетят навсякъде.

Многобройни банки, дори самите централни банки, търпят загуби от притежавани облигации, които невинаги са непосредствено видими в баланса, но са особено опасни именно поради това. Парите от нисколихвените сметки в САЩ се насочват към по-доходните фондове на паричния пазар, а с разкриването на проблемите на някои банки - към финансовите институции, които се смятат за твърде големи, за да бъдат оставени да фалират.

Един поглед назад отново помага да се разберат по-добре проблемите. В банката Silicon Valley Bank, която предизвика кризата в САЩ, по време на технологичния бум до 2021 г. се наблюдаваше голям приток на депозити. Тя инвестира голяма част от тях в държавни и ипотечни облигации с дълъг срок на погасяване - в момент, когато цените им бяха особено високи.

Сградата на Фед. Снимка: Stefani Reynolds/Bloomberg

След това обратът в лихвените проценти сложи край на технологичния бум, което доведе до спад в цените на акциите и облигациите. Огромният балон, който преди това беше създаден от дългия период на ниски лихвени проценти на капиталовия пазар, започна да се пука, срина се и въпреки междинното частично възстановяване все още губеше обем в някои области.

Много клиенти изтеглиха депозитите си от Silicon Valley Bank (SVB), а скоро и от банки с подобна структура. Това доведе SVB до такива затруднения, че тя трябваше да продаде облигации и да реализира понесените от тях загуби. Credit Suisse също пострада, тъй като инвеститорите масово изтеглиха депозитите си.

В края на март швейцарските политици и финансови надзорници призоваха маститата банка да бъде поета от нейния конкурент UBS. На моменти цените на акциите във финансовия сектор се сринаха - глобално. И все още не е сигурно, че някъде другаде в системата няма да се появят внезапни проблеми.

В същото време балансът на банките е най-малкото смесен. Много от тях имат нетна полза от по-високите лихвени проценти, доколкото успяват да повишат лихвите по кредитите по-бързо, отколкото по депозитите на клиентите. От друга страна, скъпите кредити забавят новия бизнес. И в крайна сметка, ако все пак настъпи рецесия, съществува заплахата от вълна от фалити, която ще засегне не само банките, но и инвеститорите, закупили корпоративни облигации - особено в секторите с по-слаби кредитни рейтинги.

Инфлацията и последвалата я твърда парична политика оставят дълбоки белези и извън банките. Разходите за финансиране на предприятията, правителствата и купувачите на недвижими имоти нарастват, а в някои случаи се удвояват. В много държави цените на недвижимите имоти са продължили да растат в продължение на години поради ниските лихвени проценти - което доведе до исторически високи оценки.

Високите лихвени проценти рязко промениха това. Много хора вече не могат да си позволят недвижими имоти поради високите лихвени проценти. Това понижава търсенето. Цените на жилищата се сриват. Страните с висок частен дълг и променливи лихвени проценти, като например тези в Скандинавието, са изправени пред кредитна криза.

Пазарът на търговски недвижими имоти в еврозоната наскоро преживя значителен спад. В големите американски градове като Ню Йорк и Сан Франциско, където много офиси така или иначе остават празни след пандемията от Covid, съществува заплаха от дълбоки сривове на търговските имоти, дори и на най-добрите места.

Друг сектор, който тревожи централните банкери, са т.нар. банки в сянка, т.е. финансови играчи като инвестиционни фондове, застрахователи и пенсионни фондове. В наскоро публикувания си доклад за стабилността ЕЦБ посочва, че кредитни рискове и загуби се очертават и там.

За гражданите, фирмите и финансовия сектор сега въпросът е дали ще бъде постигната стабилизация - и при какви условия. Повечето от тях ще могат да се справят и с ново равновесие, при което по-високата инфлация се компенсира от по-високи номинални лихвени проценти. Подобна е ситуацията и при държавите: първоначално те се възползват от по-високата инфлация, която облекчава дълговото им бреме, но са застигнати от по-високи лихвени проценти, когато трябва да рефинансират дълга си с нови облигации.

В крайна сметка всичко зависи от това къде ще се установят реалните лихвени проценти, при които се приспада нарастването на цените. И тук е вярно, че парите все още са много евтини в реално изражение поради високата инфлация. Но това вероятно ще се промени. Тогава в дългосрочен план, дори и след края на днешните сътресения, за държавите, компаниите и домакинствата, които се финансират твърде много чрез дълг, ситуацията ще бъде по-трудна.

Глава III: Движещата сила

През март 2020 г. в огромния стъклен блок в източната част на Франкфурт, който струва милиарди, има зловеща празнота. Най-опасната глобална епидемия от век насам е прогонила и служителите тук. Паричната политика, подобно на частния корпоративен бизнес, се прави в хола или на кухненската маса.

Големи части от икономиката в Европа и света са в застой. На финансовите пазари цари паника. В рамките на една седмица германският борсов индекс (Dax) губи около 20 процента от стойността си. Ситуацията е още по-драматична в страни като Италия и Испания, където се разпространяват опасения за нова еврова криза.

Затова на 18 март вечерта президентът на ЕЦБ Лагард свиква на спешна видеоконференция от дома си колегите си от Управителния съвет на ЕЦБ. След малко Лагард ще вземе може би най-важното решение за своя мандат и трябва да получи необходимата подкрепа за него.

Французойката стартира програма за изкупуване на облигации, която ще влезе в историята, дори само заради общия си обем от 1,85 трилиона евро. PEPP, както се нарича програмата за извънредни ситуации при пандемия, е не само огромна, но преди всичко представлява разчупване на табута, което едва ли щеше да бъде мислимо без кризата. Подробностите бяха изяснени едва дълбоко през нощта.

На практика от този момент нататък в пандемията централната банка има до голяма степен свободата да помага на държави с голям дълг като Италия. Тя помага да се абсорбират последиците от пандемията с поток от пари, за да се поддържа жива икономиката, която до голяма степен е в застой.

Това нарушава изричната забрана за смесване на паричната и фискалната политика и поставя под въпрос независимостта на централната банка. Но необходимостта е по-силна от всяка забрана. В разгара на кризата ЕЦБ на практика е единствената институция, която може да действа с правомощия за цялата еврозона. Това още веднъж подчертава слабостта на паричния съюз, в който липсва централно правителство, а оттам и централизирана фискална политика, която да може да бъде постоянно прилагана.

Това не е първият случай, в който ЕЦБ се намесва по време на извънредна ситуация, за да задържи страните от общата валута единни. Ситуацията беше особено драматична през лятото на 2012 г. в разгара на евровата криза. По това време инвеститорите се опасяваха от разпадане на еврозоната.

Банкерите се опитваха да успокоят пазарите с все по-големи спасителни пакети - без успех. В тази ситуация именно предшественикът на Лагард на този пост, Марио Драги, постави началото на обрата с три думи: „Каквото е необходимо". ЕЦБ ще направи всичко необходимо, за да спаси еврото, увери той на инвеститорска конференция в Лондон.

Това, което имаше предвид: Който отпусне заем на Португалия или Италия, не трябва да се страхува от загуба. Защото, ако е необходимо, ЕЦБ може да изкупува облигации за неопределено време чрез програма, която по-късно бе прекръстена на ОМТ. Тъй като с тази програма е трудно да се борави, миналата година ЕЦБ въведе по-гъвкава версия, известна като TPI.

Така че ЕЦБ вече няколко пъти влезе в ролята на спасителя в беда. И краят не се вижда. Тази роля обаче крие и опасността политиците да разчитат силно на централната банка и поради това да отлагат неудобните, но необходими реформи. Критиците също така твърдят, че Лагард и колегите ѝ са задържали твърде дълго изключително разхлабената си парична политика по време на пандемията - и така са подхранили инфлацията.

Главният икономист на Commerzbank Кремер го казва съвсем ясно: „В крайна сметка ЕЦБ проявява внимание към силно задлъжнели държави като Италия. Малко вероятно е тя да се бори с инфлацията достатъчно решително“.

В крайна сметка централната банка реагира като движеща сила: тя трябва да се намеси, за да спаси еврото, защото политиците бяха и са неспособни да преодолеят вродените дефекти на общата валута.

Няма съмнение, че с постоянната си спасителна политика ЕЦБ се е вкарала в трудно положение. От съображения към силно задлъжнелите страни в Южна Европа, които не могат да понесат по-високи лихвени проценти на капиталовия пазар, тя се колебаеше твърде дълго в борбата с инфлацията. Сега може да бъде принудена да рискува изпадането в рецесия, за да изпълни мандата си: да осигури ценова стабилност.

Резултатът от постоянната спасителна политика: балансът на централната банка вече е нараснал до 7,7 трилиона евро поради изкупуването на различни държавни облигации. Стойността им също спада с повишаването на лихвените проценти на капиталовия пазар, което излага централната банка на значителен риск от загуби.

Това означава, че президентът на ЕЦБ Лагард и американският ѝ колега Джером Пауъл са в центъра на световните финансови пазари не само заради силните си действия. Техните институции могат в крайна сметка сами да станат жертви на тези действия.

И двамата трябва да са наясно, че през 2021 г., годината на завръщането на инфлацията, са направили сериозна грешна преценка на ценовата динамика, която им коства доверието и сега изисква корекция. Корекция - която ще бъде съпроводена от големи съпътстващи щети.

Глава IV: Пренапрегнатите

Ако Кристиан Линднер среща някъде добронамерена аудитория, то това е тук: Спестовните каси са поканени в Хановер за своята годишнина. И наистина, въпреки студената стерилна обстановка в изложбената зала германският финансов министър се чувства видимо добре. „Във времена на висока инфлация би било контрапродуктивно да се поемат още дългове", казва Линднер.

Таванът на дълга не е „негов личен фетиш, а императив на конституцията и икономически разум". И изобщо: държавата трябва да се оправя с парите, които гражданите ѝ предоставят на разположение.

Това са все послания, които би трябвало да говорят от сърцето на по-скоро консервативния лагер на спестовните каси. Но в онзи летен ден в началото на юни няма истински ентусиазъм. Възможно е това да се дължи на факта, че демонстративната спестовна добродетел не се вписва в различните бюджети в сянка на министъра.

Специални фондове за Бундесвера в размер на 100 млрд. евро, фондове за икономическа стабилизация, специални фондове за таван на цените на газа. Дори имената са подвеждащи: това не са активи, а кредитни разрешения за дългове.

Дори ако официалният държавен дълг е само 60% от икономическия продукт, „преломът на времето" в германския бюджет отдавна е настъпил. Нарастващите лихвени проценти на капиталовия пазар водят до драстично нарастване на разходите за лихви; в сравнение с 2021 г. те вероятно ще се увеличат десетократно през тази година до над 40 млрд. евро.

Симптоматичен за ситуацията е фактът, че министърът на финансите все още не е изготвил бюджета за 2024 г., което трябваше да стане през март, заради споровете в кабинета. И че сега му се налага да иска административна помощ от канцлера, за да убеди колегите си от кабинета да спазват дисциплина при харченето.

Едно нещо е сигурно: Тази година Германия отново ще наруши европейския лимит за дефицита - вече за трети път през последните четири години. Обещанието на финансовия министър, че ще подкрепи ЕЦБ в борбата с инфлацията, изглежда като подигравка.

В много други европейски държави финансовото положение е още по-несигурно. В Италия държавният дълг все още възлиза на 144% от БВП - въпреки облекчаващия ефект на инфлацията, тъй като тя обезценява дълга спрямо икономическите резултати.

Като цяло публичният дълг в еврозоната се е удвоил от 6,2 на 12,4 трилиона евро от началото на финансовата криза през 2008 г. насам. Това съответства на сто процента от икономическото производство. В седемте най-големи индустриални държави (Г-7) стойността достига 130%.

12,4 трлн. евро достигна публичният дълг в еврозоната (100% от БВП).

В САЩ абсолютният дълг дори се е увеличил повече от три пъти от 2008 г. насам - до 31 трилиона долара в момента. Това е повече от 120 процента от икономическото производство. Това обикновено са коефициенти на задлъжнялост за икономики във война.

И очевидно креативността за нови разходни програми няма граници въпреки нарастващите лихвени проценти на капиталовите пазари - дори на равнище ЕС, между другото: независимо дали става дума за Next Generation на ЕС, Закона за чиповете или „зелената сделка" - милиардите са готови и чакат. Откакто президентът на САЩ Байдън разпали огъня на нова трансатлантическа надпревара за субсидии със своя Закон за намаляване на инфлацията, регулаторните съображения вече не играят роля.

Харвардският икономист Лорънс Съмърс нарече пакетите за стимулиране на американския президент с големи разходи „най-смелият акт на макроикономическа стабилизационна политика в историята на САЩ". Те ще прегреят икономиката и ще доведат до инфлация. Той се оказа прав. „Фискалната политика играе голяма роля в борбата с инфлацията", предупреждава Брунермайер. „Политиците свикнаха с това, че централните банки охотно раздават подаръци“.

А Рогоф осъжда „зашеметяващата наивност" както в ляво, така и в дясно по отношение на държавния дълг. Консерваторите вярвали, че дефицитите, причинени от намаляването на данъците, „нямат значение, защото те генерират по-голям растеж". „Левите икономисти твърдят, че дори и без подобни стимулиращи ефекти растежът би трябвало да надвишава лихвените плащания през повечето време, така че дълговото бреме никога не се превръща в значителен проблем“. Според него и двете тези са погрешни. Чиста илюзия е, че дългът винаги е безплатен, „стига да се използва по правилния начин", казва той.

Епилог

Законите на икономиката не губят своята валидност, защото централните банки и правителствата влязоха в съмнителна симбиоза в продължение на две десетилетия. Те не губят силата си, защото един малък вирус заплашва хората или защото в Източна Европа бушува война, която никой не би помислил за възможна в този ѝ вид преди малко повече от година.

Тези икономически закони включват осъзнаването, че устойчивите публични финанси в дългосрочен план са необходимо, ако не и достатъчно условие за устойчиво икономическо развитие. Че централните банки могат да печатат пари неограничено, но не могат да създават материални ресурси, било то и суровини като газ.

И че умереността е незаменима ценност, особено в парична система, основана единствено на доверие. Завръщането на инфлацията е болезнено напомняне за тази ценност.

Новата ера носи рискове, но и възможности. Неизбежно е пандемиите и войните да оставят след себе си не само човешки страдания, но и големи икономически щети. Политиците и централните банки не могат да направят така, че тези щети да изчезнат, а в крайна сметка само да ги разпределят по такъв начин, че да са възможно най-поносими - между различните социални класи, но и между различните поколения. Разбираемо е, че това оставя след себе си недоволство, но е опасно, че то на свой ред заплашва с политическа поляризация.

Светът на голяма стагнация от началото на хилядолетието по принцип не беше достатъчно привлекателен, за да пожелаем да го върнем, особено след като под повърхността постепенно нарастваха проблеми - като нарастващите нива на дълга и липсата на инвестиции, например в инвестиции, щадящи климата.

Сега всичко се свежда до това да се използват възможностите на новия свят и да се държат под контрол проблемите на все още продължаващия междинен период на две големи катастрофи. Необходими са повече динамика, по-малко комфорт, повече прагматизъм, по-малко конфликти, достатъчно предприемаческа свобода, но в същото време и решителни политики.