Тази година показа, че криптосекторът се насочва все повече към собственото си настояще - колкото и загледани в бъдещето и неговите възможности да са мнозина, има нужда от практичност тук и сега

Изпращаме 2022 година - още една година, белязана от войни, икономически, политически и обществени промени. Сега, когато и последните 12 месеца са почти история, Investor.bg събра най-значимите събития и тенденции от политическия и икономически живот в България и по света през последната година в специалната секция „Икономиката през 2022".

Каквото и да кажем за 2022 г. в криптосектора със сигурност ще малко. Годината бе белязана от редица разочарования и удари под кръста за мнозина. Въпреки това секторът показа, че не всичко е загубено, даже напротив – можем да говорим за продължаващо съзряване.

Пазарната капитализация на целия сектор от около 22 хил. криптовалути сега е под една трета от пика си от 3 трлн. долара през ноември 2021 г., като много от съставните му токени са в кома, ако не и напълно загинали.

Това се оказа тежко завръщане към реалността за индустрията, която влезе в новата година с надежди за масово институционално приемане.

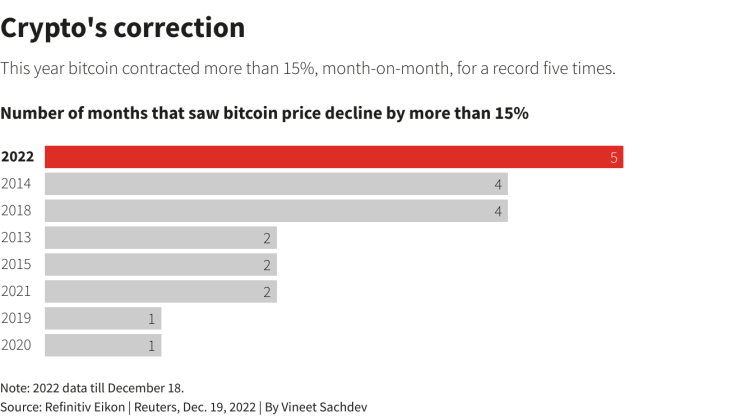

Брой месеци, през които цената на биткойна е намаляла с повече от 15% на месечна основа. Графика: Refinitiv Eikon/Ройтерс

В една изпълнена със събития година по-скоро провалите на редица неустойчиви бизнес модели и криптопроекти задействаха низходящите ценови движения на биткойн и други криптоактиви, коментира за Investor.bg Георги Манолов, мениджър Бизнес развитие на Nexo.

„Въпреки това е важно да помним, че криптопазарът минава през своя вече установен 4-годишен пазарен цикъл на ценови пикове през 2013 г., 2017 г., 2021 г. и съответни ценови дъна през 2014 г., 2018 г. и може би 2022 г. или 2023 г. Причината за това е програмираната парична политика на биткойн, която намалява новата бройка биткойни, влизащи в обръщение всеки 4 години и съответно това намаляване в предлагането исторически досега винаги води до бичи пазари“, отбелязва той.

Началото на годината започна за биткойна при цена от около 40 хил. долара, като най-голямата криптовалута по пазарна капитализация остава далеч от последните рекордни от предходния номеври. Паралелно с това продължава и тенденцията за корелация между криптопазара и акциите. В края на първия месец от годината 40-дневният коефициент на корелация между монетата и технологичния индекс Nasdaq 100 достига почти 0,66 пункта – най-много, откакто Bloomberg започва да събира данни през 2010 г. Сходна корелация с широкия измерител S&P 500 също се намира на рекордно равнище.

Междувременно цената на известния с волатилността си актив прави впечатление със своята относителна стабилност. Най-голямата криптовалута по пазарна капитализация отчита най-продължителния период на търговия в диапазон (когато има диапазон в който инвеститорът купува и продава за кратък период от време – бел. ред.) от октомври 2020 г., показват данни от средата на март.

Според Георги Манолов волатилността е неизбежна част от узряването на биткойна като един изцяло нов актив. „Това узряване отнема десетилетия. Повечето дребни и институционални инвеститори все още не разбират характеристиките на актива биткойн. Това е и причината, поради която много инвеститори купуват и продават биткойн спекулативно“, отбелязва той и допълва: „Добрата новина е, че все повече институции, корпорации и обикновени хора се образоват за това какво е биткойн и съответно го купуват заради фундаменталните му качества и стойности“.

Началото на войната в Украйна в края на февруари изглежда също не се отразява кой знае колко негативно на сектора за разлика от други пазари. Даже би могло да се каже обратното: покрай военните действия, довели до санкции за агресора и финансови затруднения за потърпевшата страна отново се засили дебатът за алтернативната природа на криптовалутите – като средство за заобикаляне на ограничения, от една страна, и удобен начин за набиране на финансова помощ, от друга.

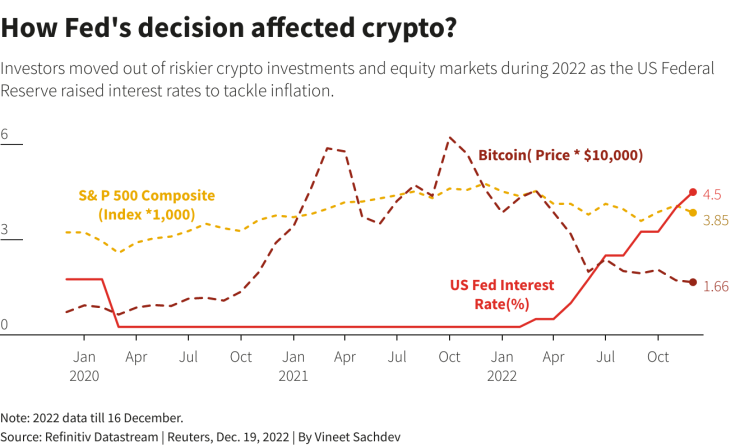

Краят на първото тримесечие и началото на второто обаче предоставиха първото, макар и с ограничен магнитуд, бедствие за сектора през годината. На заседанието си през март Федералният резерв на САЩ започна цикъла си на затягане на паричната политика, като повиши лихвите с 25 базисни пункта. Ходът бе очакван и макар да не предизвика големи разпродажби постави началото на серия от затягане на мерките, като през юни вече увеличението бе от 75 базисни пункта. Темата за инфлацията и прибирането на капитал от икономиката се превърна в лайтмотив за инвеститорите в сектора.

Изплашени от инфлацията – някогашна надежда за криптовалутите, които бяха смятани за относително сигурно спасение от нея, и очакванията за задаваща се рецесия, мнозина чакаха потвърждение на мрачните си прогнози, превръщайки случващото се на пазара в едно „самореализиращо се пророчество“.

Началото на пролетта бе белязано и от някои знакови кражби в сектора. Инцидентите, колкото и специфични да са, дадоха повод на мнозина скептици да размахат пръст с думите „нали ви казахме“. В края на март блокчейн компанията Ronin обяви, че хакери са проникнали в системите ú и са откраднали криптовалута за 615 милиона долара – един от най-големите криптообири в историята. За първото тримесечие откраднатата сума е 682 млн. долара (без откраднатите от Ronin) в 72 атаки. Според данните над половината от загубите са били от екосистемите на Solana и Binance Smart Chain.

Въпреки проблемите цената на биткойна успява до голяма степен да се задържи около равнището от 40 хил. долара, което макар да е далеч от рекордите е по-малко от 50-процентен спад.

Небето и земята и няколко знакови фалита

Първата голяма криза за годината дойде в навечерието на лятото. Още през май започнаха проблемите със стейбълкойна TerraUSD и свързаната криптовалута луна. След няколко спирания на блокчейна зад токените и опити за набиране на свеж капитал стана ясно, че проектът не може да бъде спасен. Това бе особено притеснително за една монета като TerraUSD с около 18,5 млрд. единици в обращение – достатъчно присъствие, за да са възможни системни ефекти и върху други токени и протоколи.

Какво разклати монетата на блокчейна тера остава тема на обсъждания. Проблемите дойдоха на фона на продължаващите паралелни разпродажби на по-широкия криптопазар – включително и при биткойна – и отстъпване на инвеститорите като цяло от рисковите активи, в това число и акции.

Под натиска на случващото се с TerraUSD и продължаващото ускорение на инфлацията цената на биткойна достигна 18-месечно дъно от под 25 хил. долара през първата половина на юни. От публикуваните в началото на юни данни за предходния месец става ясно, че през май инфлацията в САЩ е продължила да се ускорява, записвайки годишен ръст от 8,6%, който е най-големият от началото на 80-те.

Само дни по-късно пък Фед ускори още темпа на увеличаване на лихвите, като на заседанието си на 16 юни прибави нови 75 базисни пункта към ставката.

Как решенията на Федералния резерв за паричната политика се отразиха на цената на биткойна и широкия индекс S&P 500. Графика: Refinitiv Datastream/Ройтерс

Всичко това продължи да поддържа минорното настроение на криптопазара, гонейки свежия капитал на инвеститорите на дребно. Като се тегли чертата, от началото на годината понижението в цената на биткойна е от почти 50%, а от ноемврийския рекорд – дори още по-голямо.

На този фон се случиха някои от знаковите фалити, белязали 2022 г. На 13 юни водещата компания за криптокредитиране Celsius Network обяви, че временно спира тегленията, суаповете и трансферите на своята криптоплатформа, разпалвайки нови притеснения за устойчивостта на високодоходните криптопродукти. Точно месец ѝ трябваше, за да се стигне до фалит през първата половина на юли.

В края на юни и началото на юли я последваха две други ключови имена в сектора – хедж фонда Three Arrows Capital и криптоброкерската компания Voyager Digital.

На криптопазара случващото се с компаниите се почувства като предателство. Въпреки това за мнозина то не бе изненада.

„Криптопазарите са единствените наистина свободни пазари, в които няма централна банка или иначе казано няма кредитор от последна инстанция. В такъв свободен пазар, неустойчивите бизнес проекти по естествен начин се провалят, което дава възможност на устойчивите такива да консолидират, градят и да поставят основата за следващия възход на пространството“, посочва Манолов от Nexo.

Събитията отнеха още няколко хиляди от цената на биткойна и през лятото токенът поддържаше ценовия диапазон от около 18-22 хил. долара. През това време фокусът на пазара все повече се изместваше към предстоящата ключова актуализация на системата на работа на криптовалута номер две – етерът. След няколко отлагания и серия от забавяния стана ясно, че през септември предстои дългоочакваното т. нар. сливане – процесът по преминаване на блокчейна на етера от системата proof-of-work (доказателство за работа), каквато е тази на биткойна, към далеч по-енергоспестяващата proof-of-stake (доказателство за залог), която обещава да свие потреблението на електричество на цялата система на етериума с 99%.

И макар нищо от това да не бе пряко свързано с биткойна, дебатът за енергоемкостта на етера отново повдигна темата и за екологичния отпечатък на най-голямата криптовалута по пазарна капитализация.

Залезът на „златното дете“ на криптосектора

Може би най-големият удар за криптосектора стана през последните два месеца на годината. В началото на ноември главният изпълнителен директор на най-голямата криптоборса в света Чанпън Джао обяви, че продава всички свои токени FTT – монетата на криптоборсата FTX, заради притеснения за състоянието на империята на Сам Банкман-Фрийд. В рамките само на няколко седмици стана ясно, че компаниите на 30-годишния милиардер не просто имат проблем – те имат много голям проблем.

Множество обвинения в измама, злаупотреба и други схеми белязаха името на Банкман-Фрийд. Сравняван с Уорън Бъфет, той бе наричан „златното дете“ и „белият рицар“ на криптосектора не само заради успешните си (както се смяташе) компании, но и заради активното си участие в политическия живот на САЩ. По време на тазгодишния изборен цикъл в страната – проведоха се междинни избори за Конгрес – Банкман-Фрийд се оказа един от най-големите единични дарители, като той и компанията му са предоставяли средства както на демократи, така и на републиканци.

Всичко това обаче се оказа къща от карти. Ударът по сектора бе особено силен, тъй като показа, че при него – за добро или лошо – няма такова нещо като „твърде голям, за да се провали“. Манолов обаче отбелязва и друг съществен елемент от анализирането на събитията около провала на редица ключови компании от сектора през годината: „Изредените играчи (FTX, Three Arrows Capital, Celsius – бел. ред.) показват провал на хората зад неустойчиви проекти, а не провал на криптоиндустрията“.

FTX бе петата по размер криптоборса в света, а нейният съосновател - милиардер. Техните пари бяха приемани от високопоставени политически фигури в САЩ, независимо от политическата окраска и поставените цели. Въпреки магнитуда на събитията те бяха посрещнати по-скоро с изморено разочарование, отколкото с паника. Един от факторите за това е, че голяма част от инвеститорите, които са били склонни да продават, вече са имали тази възможност през годината.

В същото време, за разлика от 2017 г., когато цената на биткойна се срина също толкова гръмко, сега има далеч по-малко очаквания за ново силно възстановяване.

„Считам за малко вероятно биткойнът да достигне нов ценови връх през 2023 г., но затова пък очаквам годината да предостави продължителна възможност за акумулация на биткойни за дългосрочни инвеститори“, коментира Георги Манолов от Nexo.

По-скоро 2022 г. може да бъде описана с думите „нали ви казах“ от страна на регулаторите, които остават до голяма степен на ръка разстояние от сектора, посочва Ройтерс в материал. Или както икономистът Ноел Ейксън описа ситуацията отново пред Ройтерс – 2022 бе годината, в която раздутият от ливъридж балон се спука и разкри структурните слабости на една индустрия, която стана твърде голяма твърде бързо.

Какво следва?

Според Георги Манолов пазарът остава твърде комплексен, за да има един определящ фактор за посоката му. „Със сигурност в краткосрочен план от една година политиката на американския Федерален резерв, новите регулации и геополитическата обстановка могат да имат силен ефект върху търсенето на криптовалутите“, коментира той пред Investor.bg, като не изключва и риска от нови „черни лебеди“ като COVID-19 кризата от 2020 г., които да хвърлят пазарите в непредвидими посоки.

Стратегът на UBS Джеймс Малкълм посочва пред Ройтерс растящата корелация между криптовалутите и американските акции с микрокапитализация като свидетелство за това как биткойнът и другите монети могат да оцелеят като нишов актив за диверсификация на инвестиционното портфолио.

„Фиатните пари било то в днешната им форма или в нова дигитална форма се характеризират с дългосрочно обезценяване. Затова и очаквам все повече инвеститори да използват биткойн като предпочитан актив за съхранение на стойност. Е-долaр или е-еврото могат да бъдат много добър инструмент за разчетна единица или средство за размяна, но не и за дългосрочно съхранение на стойност“, коментира Манолов.

И все пак точно този вид регулации, от които инвеститорите се нуждаят, за да се почувстват сигурни в работата си с криптоброкери и борси, било то прозрачност или капиталова наличност, може да отнемат месеци, ако не и години.

„Някои мениджъри на активи гледат на това като на 10-15-годишен процес на превръщането на дигиталните активи в напълно традиционни“, посочват от Morgan Stanley в бележка, цитирана от Ройтерс.

За Георги Манолов регулациите обезателно предстоят и той се надява, че те ще поставят ясни правила, които хем да ограничат неустойчивите практики, хем да не задушат иновацията. „Ако се въведе разумна регулаторна рамка, то тя неминуемо ще стимулира растежа на индустрията. Виждаме този пример с MiCA в Европа, както и редица държави членки, на ЕС, които са активно включени в процеса на формиране и въвеждане на регулациите през 2023 г.“, посочи той, имайки предвид европейската директива за пазарите на криптоактиви (Markets in Cryptoassets - MiCA), която трябва да регулира криптосектора с общи правила за 27-те страни членки.

„Едновременно с това наблюдавам и тенденцията все повече компании да публикуват proof of reserves (атестации за нивото на активи и задължения на компанията)“, допълни той.